Особенности применения специальных режимов (УСН и ЕНВД) в 2016 году: ограничения по применению, порядок перехода и уплаты налогов

При создании организации, еще на стадии разработки бизнес-проекта, нужно сразу определиться, какой режим налогообложения будет применять организация. Это важно сделать, чтобы законным путем оптимизировать налоговую нагрузку на организацию. Чтобы выбрать режим налогообложения, нужно хорошо представлять, что представляют собой эти режимы, знать ограничения по применению.

Организация может применять общий режим налогообложения или какой-либо из специальных налоговых режимов. Кроме того, организация может одновременно осуществлять виды деятельности, которые подлежат налогообложению в рамках разных налоговых режимов.

Так организация, находясь на общем режиме налогообложения, или применяя упрощенную систему налогообложения (УСН), может осуществлять деятельность, которая облагается единым налогом на вмененный доход (ЕНВД). То есть, возникает совмещение УСН и ЕНВД или ЕНВД и общего режима налогообложения.

Но при этом совмещать УСН с общей системой налогообложения невозможно ни при каких обстоятельствах, поскольку обе они применяются налогоплательщиком в отношении всех видов осуществляемой им деятельности.

Итак, давайте поговорим об особенностях различных режимов налогообложения.

Понятно, что при общем режиме налогообложения организация исчисляет и уплачивает все установленные налоговым кодексом налоги. По всем налогам представляет декларации в установленные сроки, даже если они «нулевые», а если пользуется льготами по какому-либо налогу (например, по налогу на имущество), то эту льготу обязательно нужно тоже заявить в декларации.

Если организация не осуществляет деятельность, у нее нет объектов налогообложения и нет движения по расчетному счету и по кассе, то в этом случае можно ежеквартально, не позднее 20-го числа месяца, следующего за истекшим кварталом, сдавать единую упрощенную декларацию, форма которой утверждена Приказом Минфина России от 10.07.2007 № 62 н. Такая возможность предусмотрена ст. 80 НК РФ.

УСН: порядок перехода и применения с 2016 г.

Особенности УСН

УСН является одним из специальных налоговых режимов, применение которых освобождает налогоплательщиков от уплаты ряда налогов. Вместо них уплачивается единый налог, который исчисляется в порядке, установленном главой 26.2 НК РФ.

Согласно ст. 346.11 НК РФ, организации, применяющие УСН, освобождаются от уплаты налога на прибыль организаций, налога на имущество организаций и НДС за некоторыми исключениями. Так упрощенцы не освобождаются от уплаты НДС, уплачиваемого при ввозе товаров на таможенную территорию Российской Федерации.

Налогоплательщики, применяющие УСН, не освобождаются:

- От исполнения обязанностей налоговых агентов. Налоговые агенты обязаны правильно и своевременно исчислять, удерживать из средств, выплачиваемых налогоплательщикам, и перечислять в бюджеты соответствующие налоги.

Поэтому, например, организация, применяющая УСН и выплачивающая дивиденды другим организациям (применяющим общую систему налогообложения), обязана в общеустановленном порядке удержать у получателя дивидендов налог на прибыль по ставке 13% и перечислить его в доход федерального бюджета.

- Не освобождаются упрощенцы от исполнения обязанностей налоговых агентов по НДФЛ. То есть в обычном порядке нужно удерживать и перечислять в бюджет НДФЛ с выплат работникам, а также с выплат дивидендов участникам – физическим лицам.

- Должны упрощенцы уплачивать и все иные налоги и сборы, налогоплательщиками которых они признаются (земельный, транспортный).

А с 2015 года организации, применяющие УСН должны платить налог на имущество организаций в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с налоговым кодексом. Перечень таких объектов установлен Распоряжением Департамента по управлению государственной собственностью Томской области от 30.12.2014 № 1174 и размещен на сайте Департамента дугс.рф (имущество – перечень).

Обратите внимание:

- Названные особенности налогообложения упрощенцев для некоторых организаций могут расцениваться и как отрицательные свойства УСН. Особенно это касается уплаты НДС. Ведь контрагенты компании, применяющей УСН, лишаются возможности поставить НДС к вычету. Поэтому они часто отказываются работать с организациями на УСН. Чтобы не потерять клиентов, многие компании на УСН вместо того, чтобы писать в счетах-фактурах «без НЛС», указывают там ставку и сумму налога. Но весь выделенный НДС в таком случае придется перечислять в бюджет, причем без корректировки на налоговый вычет, и соответственно придется подавать декларации по НДС. (Кстати декларации по НДС теперь должны представляться только в электронов виде по ТКС. Такие изменения внесены в ст. 80 и ст. 174 НК РФ Федеральным законом от 28.06.2013 № 134-ФЗ).

Кроме того, на сегодняшний день Минфин и ФНС настаивают на том, что положения гл. 26.2 НК РФ не предоставляют "упрощенцам" права уменьшать доходы на суммы НДС, которые уплачены в бюджет по счетам-фактурам, выставленным покупателям товаров (работ, услуг). В связи с этим данные суммы НДС подлежат включению в доходы на основании п. 1 ст. 346.15 НК РФ (Письма Минфина России от 21.08.2015 N 03–11–11/48495, от 21.09.2012 N 03–11–11/280, от 14.04.2008 N 03–11–02/46, от 13.03.2008 N 03–11–04/2/51, УФНС России по г. Москве от 02.11.2010 N 16–15/115179@, от 03.02.2009 N 16–15/008584).Хотя арбитражная практика по данному вопросу сложилась в пользу налогоплательщиков.

А с 1 января 2016 г. Федеральным законом от 06.04.2015 N 84-ФЗ п. 1 ст. 346.15 НК РФ изложен в новой редакции, согласно которой при определении объекта налогообложения по налогу при УСН учитываются доходы, определяемые в порядке, установленном в п. п. 1 и 2 ст. 248 НК РФ (п. 3 ст. 1, ст. 3 данного Закона). В силу п. 1 ст. 248 НК РФ при определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав).

Таким образом, с 1 января 2016 г. вопрос о том, учитывается ли в доходах "упрощенца" сумма НДС, выделенная им в самостоятельно выставленных счетах-фактурах, решен законодательно: в рассматриваемой ситуации ему не нужно будет включать НДС в доходы.

- Если у компании ожидаются убыток или совсем небольшие доходы, то экономия от перехода на УСН может оказаться незначительной.

Компания, применяющая общий режим налогообложения, налог на прибыль уплачивает с полученных доходов, уменьшенных на произведенные расходы. При убытке же ей налог на прибыль платить не надо. А при УСН с объектом налогообложения «доходы минус расходы» по концу года нужно рассчитывать минимальный налог, который составляет 1% от полученных доходов. Он уплачивается только по концу года в случае, если сумма минимального налога больше суммы налога, посчитанного с разницы между доходами и расходами или если организация получила убыток.

Эти моменты нужно учесть, принимая решение о переходе на УСН.

Порядок и условия применения УСН

УСН применяется в уведомительном порядке. Уведомление о переходе на УСН можно подать в свою ИФНС с 1 октября по 31 декабря. Об этом сказано в п. 1 ст. 346.13 НК РФ. Уведомление подается в налоговый орган по мету постановки на учет организации. При этом если имеются обособленные подразделения в других регионах, то в отношении их тоже применяется УСН).

Форма уведомления о переходе на УСН (Форма № 26.2–1) утверждена Приказом ФНС России от 02.11.2012 № ММВ-7–3/829@.

Чтобы избежать недоразумений уведомление лучше всего подготовить в 2 экземплярах и заручиться отметкой ИФНС о приеме уведомления на вашем экземпляре. Подаются уведомления в опер. зал, где вы отчитываетесь. (Можно почтой – заказным письмом с описью вложения, можно по ТКС).

Вновь созданные организации и вновь зарегистрированные предприниматели могут уведомить о переходе на УСН в течение 30 календарных дней с даты постановки на учет в налоговой инспекции.

А если компания опоздает с уведомлением или вообще не направит его, она автоматически лишается права применять УСН. Такое положение закреплено в пп. 19 п. 3 ст. 346.12 НК РФ.

Организации и предприниматели, которые в середине года перестали быть плательщиками ЕНВД, вправе перейти на УСН с начала того месяца, в котором они уже не обязаны уплачивать ЕНВД. Для этого им нужно лишь подать в ИФНС уведомление о переходе на УСН. Об этом говорится в п. 2 ст. 346.13 НК РФ.

Обратите внимание на следующие моменты:

1) Данная норма применяется только тогда, когда организация или предприниматель в течение календарного года прекратили вести деятельность, облагаемую ЕНВД, стали заниматься другим видом деятельности и хотят применять по ней УСН. А когда вы продолжаете вести деятельность, облагаемую ЕНВД, перейти на другой режим налогообложения можно только со следующего календарного года (такая поправка содержится в гл 26.3 НК РФ). То есть если в 2015г. вы будете вести деятельность, облагаемую ЕНВД, то перейти на УСН можно будет с 2016г.

2) Если организация, которая в этом году уплачивает ЕНВД, захочет с 1 января 2016г. перейти на упрощенку, то надо будет подать два отдельных документа: уведомление о переходе на УСН и заявление о снятии с учета в качестве плательщика ЕНВД.

Уведомить налоговый орган о переходе на УСН с нового года необходимо не позднее 31 декабря 2015г. А заявление о снятии с учета в качестве плательщика ЕНВД надо будет подать в течении первых 5 рабочих дней 2016г. И датой снятия с учета плательщика ЕНВД будет считаться указанная в заявлении дата перехода на иной режим налогообложения (т.е. 1 января 2016г.).

Налоговая инспекция не обязана направлять вам какие-либо документы, подтверждающие переход вашей компании на УСН. Однако это не лишает вас возможности обратиться в ИФНС с просьбой о предоставлении вам письменного подтверждения применения УСН (Письмо ФНС от 15.04.2013 N ЕД-2–3/261).

Вы можете направить в свою налоговую инспекцию составленный в произвольной форме письменный запрос о подтверждении факта применения вами спецрежима. Сделать это можно одновременно с подачей уведомления о переходе на УСН. Инспекция в течение 30 календарных дней с момента получения запроса должна письменно информировать вас об этом. Ответ направляется по форме N 26.2–7, утвержденной Приказом ФНС России от 02.11.2012 N ММВ-7–3/829@. Это информационное письмо, которое является документом, подтверждающим применение УСН организацией.

Кто может применять УСН?

Применять УСН может любая российская организация, которая соблюдает все следующие условия (п. п. 2, 3 ст. 346.12 НК РФ):

- организация не является бюджетным или казенным учреждением, или участником соглашения о разделе продукции, или банком, или страховщиком, или ломбардом, или профучастником рынка ценных бумаг, или инвестиционным фондом, или НПФ;

- организация не занимается игорным бизнесом, или производством подакцизных товаров, или добычей полезных ископаемых, кроме общераспространенных;

- доля всех участников-организаций в ее уставном капитале в совокупности не превышает 25%;

- у нее нет филиалов и представительств. Если у организации есть обособленные подразделения, которые не названы в ее уставе филиалами или представительствами и не указаны в ЕГРЮЛ, то она может применять УСН;

Обращаю ваше внимание, что с 1 января 2016 года организации, имеющие представительства, будут вправе применять УСН. Такие изменения внесены Федеральным законом N 84-ФЗ в ст. 346.12 НК РФ.

- бухгалтерская остаточная стоимость ОС, которые подлежат амортизации и признаются амортизируемым имуществом по правилам гл. 25 НК РФ, не превышает 100 млн. руб.;

Например, согласно п. 2 ст. 256 НК РФ земельные участки не относятся к амортизируемому имуществу. Следовательно, фирмам, на балансе которых числятся земельные участки, не нужно включать в расчет их стоимость.

- средняя численность работников не превышает 100 человек;

( Для целей УСН средняя численность работников определяется по правилам, установленным Приказом Росстата от 28.10.2013 N 428 (в ред. От 23.10.2014).

При оценке этого показателя нужно учитывать:

- среднесписочную численность штатных работников,

- среднюю численность внешних совместителей,

- среднюю численность сотрудников, выполнявших работы по договорам гражданско-правового характера.)

- доходы за 9 месяцев года, предшествующего году, с которого организация собирается начать применять УСН, не превысили 45 млн. руб. без НДС, увеличенных на коэффициент-дефлятор (п. 1 ст. 248, п. 2 ст. 346.12 НК РФ). Если организация собирается перейти на УСН с 2016 г., ее доходы за январь-сентябрь 2015 г. не должны превысить 51 615 000 руб. (поскольку в 2015г. действует коэффициент-дефлятор 1, 147). При этом не учитываются доходы от деятельности, по которой организация платила ЕНВД (п. 4 ст. 346.12 НК РФ);

- доходы (включая полученные авансы) за каждый год, в котором организация применяет УСН, не превышают 60 млн. руб., увеличенных на коэффициент-дефлятор (п. п. 4, 1 ст. 346.13 НК РФ, Письмо Минфина от 25.08.2014 N 03–11–06/2/42282). В частности, в 2015 году доходы компании, применяющей УСН, не должны превышать 68 820 000 руб. При этом не учитываются доходы от деятельности, по которой организация платит ЕНВД, и полученные организацией дивиденды (Письма Минфина от 25.08.2014 N 03–11–06/2/42282, от 08.08.2013 N 03–11–11/32071);

На сегодняшний день Минэкономразвития РФ еще не установил коэффициенты-дефляторы на 2016 год, поэтому пока невозможно назвать предельный размер доходов для «упрощенцев» в 2016 году.

- своевременно подано уведомление о переходе на УСН.

Давайте уточним некоторые моменты:

Нужно ли определять предельный размер доходов, если до перехода на УСН организация применяла только ЕНВД?

Предположим, что до перехода на УСН вы применяли исключительно режим ЕНВД (гл. 26.3 НК РФ).

В этом случае вам не нужно определять свои доходы за 9 месяцев. На вас ограничение по размеру дохода не распространяется.

Дело в том, что плательщики ЕНВД при переходе на "упрощенку" определяют сумму только тех доходов, которые получены по видам деятельности, облагаемым по общей системе налогообложения (п. 4 ст. 346.12 НК РФ). А у вас таких доходов нет. С данным подходом соглашается и Минфин России (Письмо от 05.10.2010 N 03–11–11/255).

Может ли организация применять УСН, если долей, составляющей более 25% ее уставного (складочного) капитала, владеет она сама или номинальный держатель?

Как сказано выше, организация может приобрести право на УСН только при условии, что доля участия в ее уставном капитале других юридических лиц не превышает 25% (пп. 14 п. 3 ст. 346.12 НК РФ). Но здесь возможны разные ситуации:

1) Владелец акций может передать их номинальному держателю — депозитарию, который является профессиональным участником рынка ценных бумаг (абз. 2 ст. 7, п. 1 ст. 8.3 Закона N 39-ФЗ).

Ограничение по доле участия в организации других организаций на такие случаи не распространяется. Ведь номинальный держатель акций действует в интересах другого лица и владельцем этих ценных бумаг не является. А значит, организация, акции которой переданы, вправе применять УСН (Письма Минфина России от 21.08.2007 N 03–11–04/2/210, от 21.08.2007 N 03–11–04/2/120, УФНС России по г. Москве от 18.01.2011 N 16–15/003673@).

2) Владеть акциями (долей в уставном капитале) может и сама организация.

Например, один из участников общества с ограниченной ответственностью решил из него выйти. Доля такого участника в уставном капитале перешла к обществу.

Если доля организации в собственном уставном капитале превысит 25%, то это не будет препятствовать применению УСН. Ведь ограничение, установленное пп. 14 п. 3 ст. 346.12 НК РФ, распространяется только на случаи, если в организации участвуют другие компании.

3) И, конечно же, организация вправе применять УСН, если сама приобретает доли (вклады) в уставном (складочном) капитале других юридических лиц, причем независимо от величины этих долей (вкладов). Данного ограничения п. 3 ст. 346.12 НК РФ не устанавливает.

Может ли организация применять УСН, если более 25% ее уставного (складочного) капитала принадлежит РФ, субъекту РФ, муниципальному образованию, иностранному государству?

1) Учредителями (участниками) организаций могут выступать не только граждане и юридические лица, но и Российская Федерация, субъекты Российской Федерации, а также муниципальные образования как участники гражданских отношений (п. 1 ст. 2, ст. 124 ГК РФ).

В этом случае ограничение по доле участия в организации других юридических лиц не действует. Дело в том, что ни сама Российская Федерация, ни ее субъекты, ни муниципальные образования не являются юридическими лицами, а следовательно, не соответствуют понятию организации в силу абз. 2 п. 2 ст. 11 НК РФ.

(Письма Минфина России от 01.04.2011 N 03–11–06/2/43, от 07.08.2008 N 03–11–02/89).

Объект налогообложения:

Каждая организация при переходе на УСН, выбирает один из двух объектов налогообложения, предусмотренных ст. 346.14 НК РФ.

Объектом налогообложения при УСН могут быть:

- или "доходы". В этом случае ставка налога составит 6% (п. 1 ст. 346.20 НК РФ);

- или "доходы, уменьшенные на величину расходов". Тогда ставка налога составит от 5 до 15% (п. 2 ст. 346.20 НК РФ).

Право выбора объекта налогообложения имеют все компании, за исключением участников договоров о совместной деятельности (простого товарищества) или доверительного управления имуществом. Они в соответствии с п. 3 ст. 346.14 НК РФ могут применять УСН только с объектом налогообложения «доходы, уменьшенные на величину расходов».

На сегодняшний день Законом субъекта РФ могут быть установлены льготные ставки налога (меньше 15%) при объекте налогообложения "доходы, уменьшенные на величину расходов" (п. 2 ст. 346.20 НК РФ).

На территории Томской области на основании Закона ТО от 07.04.2009 № 51-ОЗ (в ред. От 08.10.2012 № 177-ОЗ) при объекте налогообложения «доходы, уменьшенные на величину расходов» применяются ставки 10% или 7,5% в зависимости от вида деятельности для всех налогоплательщиков, кроме резидентов ОЭЗ ТВТ, для которых установлена ставка — 5%.

Налоговая ставка 7,5% применяется с 01.01.2013г. в соответствии с Законом Томской области от 08.10.2012 № 177-ОЗ (теперь в ред. от 15.05.2015 № 48-ОЗ) организациями, основным видом экономической деятельности которых является производство, строительство, деятельность автомобильного грузового транспорта, управление эксплуатацией жилого фонда и еще несколько видов деятельности.

При этом согласно п. 2 ст .1 данного Закона ТО соответствующий вид экономической деятельности признается основным видом экономической деятельности при условии, что доля доходов от реализации продукции и (или) оказанных услуг по данному виду деятельности составляет не менее 70% в общем объеме доходов.

В случае если по итогам отчетного (налогового) периода окажется, что основной вид экономической деятельности организации не соответствует заявленному основному виду экономической деятельности, такая организация лишается права применять льготную ставку (7,5%) с начала отчетного (налогового) периода, в котором допущено такое несоответствие, и сумму налога нужно будет исчислить нарастающим итогом и уплатить в бюджет по ставке 10%. Соответственно возникают пени, а если налог доначислит инспекция при проверке, то еще и штраф (20% по ст. 122 НК РФ).

- С 01.01.2016 года расширяются полномочия региональных властей в отношении снижения ставок по УСН. Законом субъекта РФ ставка налога при УСН с объектом «доходы» может быть установлена в пределах от 1 до 6%. Размер данных ставок может зависеть от категорий налогоплательщиков. Такие поправки внесены в Налоговый кодекс Федеральным законом от 13.07.2015 № 232-ФЗ.

Если вы хотите максимально упростить налоговый учет или у вас есть проблемы с документальным подтверждением расходов, то при переходе на УСН стоит выбрать объект "доходы".

Если же вы хотите оптимизировать налоговую нагрузку, то нужно расчетным путем определить какой объект налогообложения вам более выгоден.

Для расчета вам потребуются следующие показатели:

- планируемая сумма вашей выручки и внереализационных доходов за год (п. 1 ст. 346.15 НК РФ);

- планируемая сумма ваших расходов за год. В расчет надо брать только расходы, входящие в перечень из п. 1 ст. 346.16 НК РФ;

- планируемая к уплате за год сумма взносов на обязательное страхование работников и пособий по временной нетрудоспособности, выплачиваемых за счет средств работодателя за первые три дня болезни работника (далее — планируемая годовая сумма взносов и пособий). Эти платежи включаются и в расчет планируемой суммы ваших расходов за год.

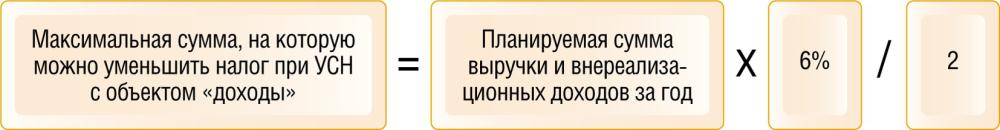

- Определите максимальную сумму, на которую можно уменьшить налог при УСН с объектом «доходы», по формуле (п. 3.1 ст. 346.21 НК РФ):

- Определите примерную сумму налога при УСН с объектом "доходы" по формуле:

- Определите примерную сумму налога при УСН с объектом "доходы, уменьшенные на величину расходов" по формуле:

- Сравните получившиеся суммы налога. Если реальные показатели не будут сильно отличаться от планируемых, то вам будет выгодно применять УСН с тем объектом налогообложения, при котором сумма налога получилась меньше.

Еще несколько слов о «плюсах» и «минусах» каждого объекта:

«ДОХОДЫ»:

1) Безусловное преимущество объекта налогообложения «доходы» - максимальное упрощение налогового учета. Расходы в целях налогообложения не учитываются в принципе. Бухгалтеру достаточно правильно фиксировать доходы и вовремя включать их в налоговую базу. Затраты организации в книге учета доходов и расходов можно не отражать.

2) При объекте «доходы» сумму исчисленного налога можно дополнительно уменьшить (до 50%) на страховые взносы за данный отчетный период и на сумму больничных, выплаченных за счет организации. Поэтому, если у организации большую часть расходов составляют затраты на оплату труда (а не материальные и производственные расходы), то ей выгодно платить налог при УСН с «доходов». (Это, например, посредники или консультационные компании).

3) Нужно учесть и разницу в налоговых ставках.

На практике с учетом действующих на сегодняшний день ставок, если общие затраты составляют менее 40% выручки, то выгоднее применять объект налогообложения «доходы». Исходя из этого принципа, производственным или строительным предприятиям, у которых много расходов, выгоднее выбирать объект налогообложения «доходы минус расходы».

«ДОХОДЫ, УМЕНЬШЕННЫЕ НА ВЕЛИЧИНУ РАСХОДОВ»:

- Этот объект выбирают, если получение доходов сопровождается значительными материальными затратами (например, при торговле, поскольку основную прибыль продавцы получают от наценки, а большая доля затрат состоит из стоимости товаров).

- Выгоден этот объект налогообложения организациям, у которых много дорогих основных средств или если они собираются их приобрести. Они смогут быстрее списать стоимость амортизируемого имущества, уменьшив налоговую базу и, следовательно, сумму налога.

- Объект налогообложения «доходы минус расходы» может быть выгоден и тем организациям, которые в следующем году предполагают получить убыток: ставка минимального налога составит всего 1% от доходов. При этом и полученный убыток и сумму минимального налога можно будет учесть в уменьшение налоговой базы следующего налогового периода.

- Недостатками данного объекта налогообложения являются: закрытый перечень расходов и наличие минимального налога.

Как сменить объект налогообложения при УСН?

Организация, применяющая УСН, может ежегодно менять объект налогообложения с начала нового календарного года. Например, если решит, что выбранный ранее объект ей применять невыгодно.

В течение года изменить объект налогообложения нельзя (п. 2 ст. 346.14 НК РФ). Даже если вы неправильно указали объект в уведомлении о переходе на УСН, сменить его вы сможете только с начала следующего года (Письма ФНС от 15.04.2011 N КЕ-4-3/5997@, Минфина от 11.04.2011 N 03-11-06/2/52).

Уведомление об изменении объекта налогообложения надо подать в ИФНС по месту нахождения организации не позднее 30 декабря года, предшествующего году, с которого вы хотите применять другой объект. Уведомление можно составить по вашему выбору

Если уведомление вы подали в срок, применяйте новый объект налогообложения с начала нового года. Получать в ИФНС документы, подтверждающие смену объекта, не надо (Письмо ФНС от 15.04.2013 N ЕД-2-3/261).

Совет. Если вы меняете объект "доходы минус расходы" на "доходы", постарайтесь до 1 января следующего года:

- оплатить и ввести в эксплуатацию основные средства;

- оплатить другие расходы, учитываемые при исчислении налога при УСН.

В таком случае вы сможете учесть эти расходы при расчете налога за тот год, в котором еще применяли объект "доходы минус расходы" (пп. 1 п. 3 ст. 346.16, п. 2 ст. 346.17 НК РФ).

Если же вы меняете объект "доходы" на "доходы минус расходы", то оплату приобретаемых товаров (работ, услуг) и ввод в эксплуатацию оплаченных ОС лучше отложить до начала нового года. Тогда вы сможете учесть эти расходы при расчете налога за год, в котором начали применять объект "доходы минус расходы" (пп. 1 п. 3 ст. 346.16, п. 2 ст. 346.17 НК РФ, Письма ФНС от 06.02.2012 N ЕД-4-3/1818, Минфина от 03.04.2012 N 03-11-11/115).

Здесь важно помнить, что при переходе налогоплательщика с объекта налогообложения в виде доходов на объект налогообложения в виде доходов, уменьшенных на величину расходов:

- расходы, относящиеся к налоговым периодам, в которых применялся объект налогообложения в виде доходов, при исчислении налоговой базы не учитываются.

- На дату такого перехода остаточная стоимость основных средств, приобретенных в период применения УСН с объектом налогообложения в виде доходов, не определяется (п. 2.1 ст. 346.25 НК РФ).

Возврат на общий режим налогообложения:

- В добровольном порядке возврат с УСН на общий режим налогообложения может быть осуществлен с начала следующего календарного года (налогового периода).

Налогоплательщик должен уведомить об этом налоговый орган в письменном виде. Форма уведомления (Форма № 26.2-3) утверждена Приказом ФНС от 02.11.2012 № ММВ-7-3/829@. Уведомление об отказе от применения УСН нужно представить в инспекцию не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения (п. 6 ст. 346.13 НК РФ).

- При несоблюдении условий, предусмотренных статьями 346.12 и 346.13 НК РФ организация теряет право на применение УСН. Такие налогоплательщики считаются утратившими право на применение УСН с начала того квартала, в котором ими допущены указанные нарушения. Как следствие, за весь период, прошедший с начала квартала, придется восстановить налоговую базу по НДС, налогу на прибыль и налогу на имущество.

Одной из причин принудительного возврата налогоплательщиков на общий режим налогообложения является несоблюдение ими установленной НК РФ предельной величины доходов. Как сказано выше в 2015 году лимит доходов составляет 68,82 млн. руб.

Как учитывать доходы на предмет превышения их предельной величины, если организация